这是一家在芯片板块中,被工信部评为专精特新小巨人企业的半导体上市公司。目前,该企业6英寸芯片的生产规模,在全球位居第二。

凭借着在半导体领域的强大竞争力,公司生产的芯片已经得到了比亚迪、小米、美的、格力、索尼和日本NEC等全球品牌客户的认可。

而在这家企业的前十大流通股东中,不仅有国家集成电路产业基金,还包括了社保基金,这也彰显了公司的强大实力。

目前,这家企业的历史业绩已经连续增长了两年,并在2021年创出了自公司成立以来的历史新高,该企业在这一年里发生了质的飞跃。

值得一提的是,在2020年公司的业绩只有6760万元。而到了2021年,该企业的净利润就达到了惊人的15.18亿元,比2020年大幅增长了2145%。

近期,公司的股票走出了一波调整行情。从周线上看,股价在189个交易日内已经大幅回撤了52%。

(文章的最后翻译官会告诉大家该企业的名称和股票的代码,请先客观中正地了解完公司的基本情况,再去揭晓最终的答案)

主营业务及核心竞争力

接电话的董秘是位男士,说话的声音很低沉,态度还算可以。

在交谈中翻译官了解到,公司是国内为数不多的,集半导体和集成电路产品设计与制造于一体的高新技术企业。

公司发光二极管产品的收入占比为10%,集成电路业务的收入占比为32%,分立器件产品的收入占比为53%。

翻译官详细分析了该企业的财报,并总结出三个亮点。

第一、公司6英寸及以下芯片的产能全球排名第二,这说明该企业的规模在世界上也是屈指可数的。

第二、该企业被工信部评为专精特新小巨人企业,这是中小企业最高的荣誉称号,也彰显其强大的竞争力。

第三、凭借着公司的高成长性,国家集成电路产业基金、社保基金、招商银行、建设银行等基金都纷纷战略入股,这说明了众多机构对该企业的认可程度。

以上是对公司的基本介绍,下面我们来分析一下该企业在2022年净利润的表现。

净利润表现

以下内容和财务数据均源自该公司2022年第一季度财报中,第4页的合并资产负债表,和第7页的合并利润表,并没有任何个人观点。

2021年第一季度,公司的业绩只有1.74亿元。而到了2022年第一季度,该企业的净利润就达到了2.68亿元,同比增长了55%。

而公司2022年第一季度的业绩,在A股半导体板块107家上市企业中,排名第11位。这个名次很高,说明其规模相对来说很大。

对比净利润只能判断出公司的规模,要想分析企业的赚钱能力,还得使用净资产收益率这个指标,它是净利润与股东权益的比值。

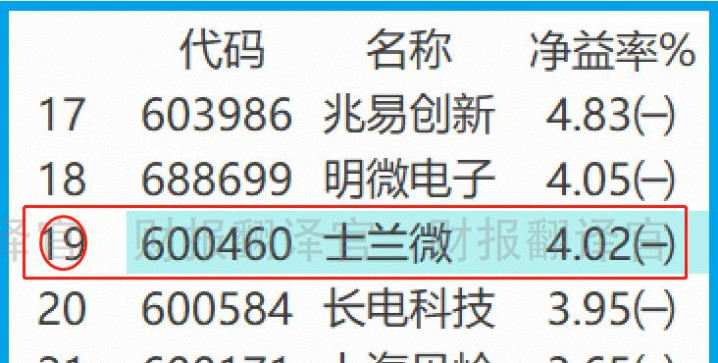

2022年第一季度,这家公司的管理层只要使用股东的100元钱,通过芯片的生产经营3个月后,就能赚到4.02元的净利润,净资产收益率为4.02%。

而该企业的赚钱能力,也就是净资产收益率,在A股半导体板块107家上市公司中,排名第19位。名次也很高,说明其赚钱能力并不弱。

最后我们再来看看公司估值的情况,并判断出目前该企业是处在被高估的状态,还是处在被低估的状态。

市盈率是分析一家公司估值情况最有效的指标,它是股价与每股收益的比值。

2022年第一季度,该企业的市盈率为58倍。这说明如果公司的管理层把每年的利润全部分给股东的话,你买入该企业1万元的股票,58年后就能赚到1万元的股息。

而公司2022年第一季度的市盈率,在A股半导体板块107家上市企业中,排名第48位。这个名次处在板块中等的位置,说明其目前既没有被高估,也没有被低估。

通过上述分析我们了解到,在今年第一季度,这家公司的规模很大,赚钱的能力也不弱,而该企业的估值既不高也不低。

业绩增长原因

下面将进入本文最重要的环节,分析该企业净利润增长的原因,希望大家能认真阅读。

通过使用杜邦理论分析翻译官发现,公司2022年第一季度业绩增长的主要原因是,芯片产品销售净利率的提高。

2021年第一季度,该企业销售100元的芯片,只能赚到10.79元的净利润,销售净利率为10.79%。

而到了2022年第一季度,公司同样销售100元的芯片,却能赚到13.33元的净利润,销售净利率提高至13.33%,同比增长了24%。

该企业2022年第一季度的销售净利率,在A股半导体板块107家上市公司中,排名第50位。

通过进一步分析翻译官发现,该企业芯片销售净利率提高有两个原因。一个是公司销售费用的降低,一个是该企业芯片产品利润空间的扩大。

2022年第一季度,随着半导体的行业风口,这家公司的营业收入大幅提高了36%,而对应的销售费用却只增长了17%。

销售费用的增速没有营业收入快,说明该企业的成本在降低,或者产品的价格在上涨,这也是芯片销售净利率提高的内部原因。

而公司销售净利率提高的外部原因为,芯片产品利润空间的扩大。产品的利润空间,用销售毛利率来衡量。

2021年第一季度,该企业的销售毛利率只有29.33%。而到了2022年第一季度,公司的销售毛利率就达到了31.43%,同比增长了7%。

而这家企业2022年第一季度的利润空间,也就是销售毛利率,在A股半导体板块107家上市公司中,排名第65位。

综上所述,在2022年由于半导体行业的风口使该企业芯片产品的利润空间扩大了,同时管理层也提高了营运能力,降低了销售费用。

在这个因素共同作用下,公司的销售净利率得到了大幅提高,一季度的业绩也出现了增长。

不足之处

因为翻译官写文章并不是为了推荐股票,所以在本环节中,翻译官将详细分析出该企业的缺点与瑕疵。

通过分析主要财务数据翻译官发现,在今年第一季度,这家公司最大问题在于,销售回款时间的延长。

销售回款的时间,就是企业销售芯片的账期,也是货款回到公司账户里的时间,用应收账款周转天数这个指标来衡量。

2021年第一季度,该企业销售完芯片后,只需要77天就能收到货款。而现在却需要82天,销售回款的时间延长了6%。

销售回款时间的延长,使得货款回笼的速度变慢了。这样会降低公司的资金使用效率,减弱其赚钱能力。

而出现这种情况只有两个原因,一是客户的资金出现了问题,暂时无力支付货款。一是管理层为了提高营业收入,放宽了销售政策,延长了销售的账期。

无论是哪种原因,销售回款时间的延长都会阻碍企业未来净利润的增长,这对其生产经营是非常不利的,这点需要我们提高警惕。

如果把上市公司的基本面从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为该企业能维持C级水平。

而这家企业就是士兰微股份有限公司,股票代码:600460。

请注意:基本面良好的公司,股票不一定会上涨。但是那些能持续大涨的股票,公司的基本面一定非常出色。

而本文既没有推荐士兰微这只股票,也没有说士兰微公司有多么的好,而是精炼翻译该企业的财报。