这周就是2022年的最后一周了,最后一周按照惯例还是和大家分享一下我们对于未来的一些看法。

但不能说什么2023年的年度策略。

因为我认为年度策略这个东西不靠谱,市场的变化是非常快的。回头看所有机构2022年的年度策略,一定是全部跑偏的,因为2022年有大量黑天鹅事件,给市场环境带来了巨大的变化,没人可以提前预测这种黑天鹅事件,所以没有人能够给出准确的2022年策略。

所谓年度策略,更多还是借助年底这个特殊的时间节点,发表一些在当下这个时间节点对于未来市场的看法,但这种看法一定是动态变化的,他一定覆盖不了2023年这一年。

我分两篇文章来聊下我对2023年的看法,今天这篇我想着重聊下对于成长股的看法。

上周是成长股投资人非常惨烈的一周,在经历了一个多月的杀跌后,成长板块上周迎来了更剧烈的杀跌。很多人期待的反弹没有到来,到来的是一轮更惨烈的杀跌。

对于明年的成长股,我觉得关键词就是两个,分化和新生。

分化

分化我认为会出现在新能源这个大板块里。作为过去三年全市场最亮眼的成长板块,新能源概念里的锂电,光伏,储能及大量的细分领域都在这两年被市场挖掘,反复炒作。

板块基本面也是持续向上,过去三年行业需求快速爆发,而供给爆发没有跟上需求爆发的步伐,业绩基本维持量价齐升的走势,高速增长。

但在2023年,一切都会出现变化,因为供给约束消失了。

这三年,由于基本面的高景气,股票市场的高景气,这些行业都迎来了大量的资本开支,相关公司在一二级市场快速融资扩大产能,其他领域公司看着这块肥肉快速跨界进入,扩张产能。

这些行业各个细分领域的产能都是大幅释放,更为致命的是需求反而开始放缓。在经历了高速的增长后,行业的规模基数变大,增速自然开始放缓。

没有哪个细分行业还能看到明显的供给约束,几乎所有行业都能看到产能过剩,供给约束消失。

在这个背景下,分化一定会出现。

竞争格局好,门槛高,成本曲线陡峭(不同玩家之间成本差异大),产品差异性强的细分行业,龙头公司可以利用竞争优势依旧获得不错的利润水平,叠加需求虽然放缓但依旧持续的增长,龙头公司利润还能持续上行,股价也有望在调整后重回成长轨道。

而竞争格局差,行业门槛低,技术迭代快的行业一定将迎来惨烈的洗牌。

在这种分化下,我们认为值得关注的有三类公司。

第一,具备强竞争力,通过技术研发上下游投资拉开了和同行业公司差距的龙头企业。比如动力电池这个细分领域的一些龙头公司,风电领域也有一些这样的公司。

第二,受益于制造业供给约束消失的一些方向。比如光伏行业伴随供给约束消失,整个产业链价格会迅速下移,那受益于光伏产业链价格下行的比如电站,大型储能等行业肯定是的值得关注的。

因为光伏价格的大幅下行,意味着电站开发商能实现更低的装机成本,也意味着电站开发商有钱去搞储能等配套解决消纳问题。

第三,关注各行各业洗牌过后能走出来的企业。比如光伏行业在2018年进行了很惨烈的洗牌,但在2018年后押注单晶技术成功的隆基就走了出来,成就新王。在光伏的下一个时代一定还有其他新王,通过在新技术上的技术领先,持续创造超额的利润,以实现公司业绩的高速增长。

但具体是哪家公司能走出来,需要持续跟踪产业发展趋势。

此外,也可以关注一些成长领域短期超跌后的反弹投资机会,但这个我觉得不太适合普通投资者参与,更适合交易能力特别强的一些投资人参与。

新生

相比分化,我觉得新生的成长股更值得关注。

这三年是新能源大年,不少投资人都把新能源当成了成长股代表,不光当成了成长股的代表,很多投资人直接类比我们政策讲的高质量发展=新能源,中国制造业升级=新能源...

这些都是被洗脑了...

A股的成长股特别多,而且在不同阶段,成长股的类型并不相同。

除了新能源,值得关注的还有很多。

这里大概分享几个我现在的思考。

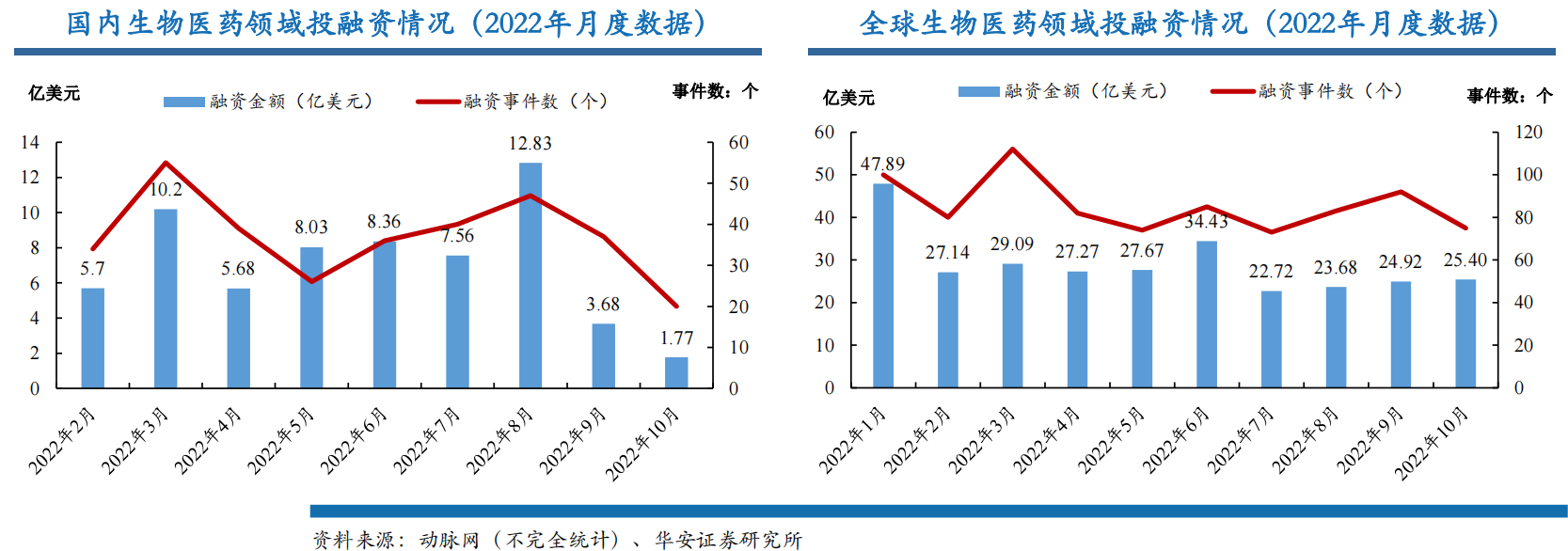

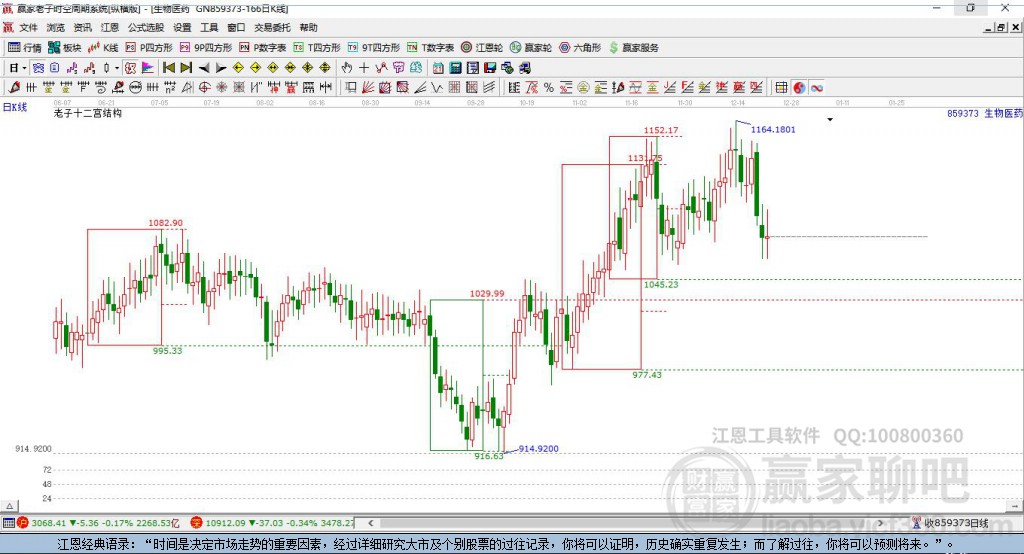

第一,生物医药。在2021年之前,医药股才是A股真正的硬核成长,创新药龙头,CXO龙头都是成长基金经理的标配。但这两年,伴随国内政策的波动,市场对生物医药概念的预期降低到了很低的水平。

但其实变化在出现。

近期的医疗器械带量采购已经出现了价格的回暖;上周国家医保局国家医保局:全面排查并取消医保不合理限制;

近日出台的《上海市加快打造全球生物医药研发经济和产业化高地的若干政策措施》第17条更是明确表示“积极推荐创新药进入国家医保药品目录。推动国家医保药品目录内创新药在市级医院落地使用,市级医院应在国家医保药品目录发布后的3个月内,根据临床需求和医院特色,将相应创新药以‘应配尽配’原则尽快纳入医院药品供应目录。上述纳入的创新药实行预算单列,不纳入当年医院医保总额预算。”

就在上周,科伦药业与跨国药企默沙东签署了独占许可及合作协议,科伦药业将其管线中7种不同在研临床前ADC(抗体偶联药物)候选药物项目以全球独占许可或独占许可选择权形式授予默沙东,后者将支付1.75亿美元预付款,以及最高93亿美元的总交易金额。

在不久之前,国内创新药药企康方生物也实现了出口的突破,将PD-1/VEGF双特异性抗体依沃西(研发代号:AK112)的美国、加拿大、欧洲和日本权益授权给Summit Therapeutics公司,后者将支付5亿美元预付款,以及最高50亿美元的总交易金额。

创新药的内部政策,出海状况都在出现明显的改善。

另外,这两年我们都在讲发展与安全,但我们有没有发现在生物医药领域,我们的安全问题其实显得尤为重要,特别是在这次疫情期间我们应该更有感触,我相信领导也会非常有感触。政策环境的持续改善,支持中国生物医药行业的健康发展,可能是更大概率的事件。

第二,电子。

电子行业在2012-2015年那几年间是A股最亮眼的成长股,就像是过去三年的新能源一样。

但电子行业和新能源有两个很大的不同。

电子行业的竞争格局更好,经过这些年行业从高速增长进入到中低速增长,甚至负增长后,行业的竞争格局得到重塑,龙头企业凭借规模优势,技术优势拿下了绝大多数市场份额。

另外,行业的增速确实比较慢了,所以市场渐渐的也不把电子行业当做成长股了,毕竟行业没有增长了,今年2022年甚至是较大幅度的负增长。

但在之后,情况可能有变化。

消费电子这个领域目前和宏观经济相关性比较强,明年如果经济逐步复苏,大家消费力逐步提升,消费电子的增速也大概率将会回到一个正常的水平。主业不再对相关公司构成拖累。

而且在这个下行周期里,行业还在进一步出清,近期大家也看到了歌尔出现的问题。供给继续出清,需求逐步恢复,龙头公司持续收益。

而汽车电子,消费电子的新领域(AR/VR)这些新兴成长点占营收比例会逐步上升,带动相关公司整体的成长。

经济复苏的业绩弹性叠加新兴领域的高速成长,相关板块值得高度关注。

第三,软件。

软件行业和电子行业很像,都是和经济周期相关的成长,在经济周期下行时,相关公司是难逃下行压力的。

但其中很多公司其实还是有一定阿尔法的,能有一定的成长性。这类和经济周期有一定的关系的成长股,在经济复苏的大背景下显然是更值得关注的。